به گزارش سرویس دیگر رسانه های خبرگزاری شبستان؛مشکل افزایش ناگهانی نرخ ارز و التهابات ناگهانی این بازار به خصوص از اواسط دهه هشتاد، این موضوع را به یکی از چالش های اصلی در اقتصاد ایران تبدیل کرده است. پس از نوسانات شدید و افزایش ناگهانی نرخ ارز در سال های 90 و 91، تا ابتدای پاییز سال 95 بازار ارز شرایط نسبتا با ثبات و آرامی را پشت سر گذاشت اما در ماه های آبان و آذر نوسانات و افزایش نرخ ارز روند افزایشی پرشتابی به خود گرفت و باعث شد تا قیمت دلار که در ابتدای سال 95، 3481 تومان بوده است به رقم بیش از 4 هزارتومان برسد. سوال این است که علت افزایش نرخ ارز در مدت زمانی مذکور تحت تاثیر چه عواملی بوده است و چه راهکارهایی می تواند از تکرار آن و یا حداقل بروز آن در این سطوح شدید پیشگیری کند؟ مرکز پژوهش های مجلس در یکی از گزارش های اخیر خود این مسئله را مورد بررسی قرار داده است.

به گزارش خبرگزاری علم وفناوری به نقل از المانیتور ؛نوسانات اخیر در بازار ارز موجب نگرانی هایی در داخل جامعه تجار ایران شده مبنی بر اینکه ریال ممکن است به دلیل تحولات و نوسانات سیاسی و اقتصادی، دستخوش کاهش شدید ارزش شود.

اقتصاد ایران در طی 3 دهه گذشته با یک سیستم ارزی چند لایه اداره شده است. در حال حاضر، 2 نرخ ارز در ایران وجود دارد: نرخ رسمی که توسط بانک ها در معاملات ارزی ملاک قرار می گیرد و نرخ بازار آزاد که توسط صرافی های مجاز برای همه تراکنش های انجام شده با استفاده از سیستم حواله مورد رجوع قرار می گیرد. به صورت سنتی، نرخ ارز در بازار آزاد شاخصی معتبر از وضعیت اقتصاد ایران بوده است. آخرین سقوط عمده ارزش ریال در نیمه دوم سال 2012 اتفاق افتاد، یعنی زمانی که تحریم های غرب مانع از آن شد که بانک مرکزی ایران برای مدیریت مصنوعی بازار و نگه داشتن نرخ ارز در سطح 11هزار ریال، به بازار ارز تزریق کند. در آن زمان، نرخ دلار آمریکا به 30 هزار ریال رسید و تبعات اقتصادی منفی شدیدی بر جای گذاشت.

در طی چند ماه اخیر نیز ارزش ریال ایران نوسانات شدیدی را تجربه کرده به طوری که ارزش ریال در 4 ژانویه حدود 13 درصد نسبت به 15 سپتامبر کاهش یافت. کاهش ارزش برابری ریال در برابر دلار در بازار آزاد از زمان انتخابات ریاست جمهوری آمریکا تاکنون حدود 7 درصد بوده است. نرخ ارز در بازار آزاد (39 هزار 500 ریال) در روزهای پایانی سال 2016 تا 41 هزار ریال بالا رفت، اما پس از آنکه بانک مرکزی اطمینان داد که نوسانات ارزی فروکش خواهد کرد، به حدود 39 هزار یال کاهش یافت. رئیس کل بانک مرکزی ایران گفته نرخ واقعی ارز 36 هزار ریال است. کارشناسان با تجربه ای نظیر علی دینی ترکمانی بر این واقعیت تاکید دارند که بانک مرکزی در ایران از موقعیت بی رقیبی برای تعیین نرخ ارز برخوردار است، اما ضرورت دارد که برخی از عوامل فنی و روانی نوسانات ارزی اخیر مورد کالبد شکافی قرار گیرد.

تاثیر پدیده ترامپیسم

یکی از دلایل افت ارزش دلار، افزایش کلی ارزش دلار آمریکا در برابر سایر ارزهای جهانی بوده است. ریال ایران در برابر سبدی از ارزهای جهانی مورد ارزش گذاری قرار می گیرد که شامل دلار آمریکا نیست. در واقع، ریال ایران بیشتر در معرض نوسانات ارزهای اروپایی (به ویژه یورو) قرار دارد که این ارزها نیز خود در ماه های اخیر شاهد افت ارزش در برابر دلار بوده اند.

همچنین نباید تاثیر عوامل روانی را از نظر دور داشت. انتخاب دونالد ترامپ به عنوان رئیس جمهور آمریکا و احتمال سخت تر شدن موضع دولت آمریکا در قبال ایران و تشدید احتمالی تحریم ها، تمدید قانون ایسا توسط کنگره آمریکا، عدم قطعیت حاکم بر بازار نفت و تحولات سیاسی داخلی همگی در آشفتگی بازار ارز تاثیر گذار بوده اند و بسیاری از بازیگران اقتصادی در این وضعیت آشفته برای در امان ماندن از نوسانات بعدی به خرید ارز روی آورده اند.

این واقعیت که یکسان سازی نرخ ارز بیش از یک سال است که به تاخیر افتاده، نشان دهنده پیچیدگی های حاکم بر اقتصاد ایران است. ناظران انتظار داشتند که پس از اجرایی شدن برجام و لغو تحریم ها، ارزش ریال تقویت شود، اما ارزش ریال در هر دو بازار آزاد و رسمی کاهش یافته است. حجم ارزی که بانک مرکزی به بازار تزریق می کند، نقش مهمی در نرخ ارز در بازار آزاد دارد. برخی از نوسانات شدید در بازار ارز زمانی رخ داده که تنگناهای بانکی غیرمنتظره ای رخ داده یا کاستی های مالی ای به وجود آمده است. همه شواهد نشان از آن دارد که ارزش ریال به تدریج کاهش خواهد یافت تا یک توازن جدید در اقتصاد ایران شکل بگیرد.

نوسانات اخیر نرخ ارز ریشه اقتصادی ندارد

رئیس کل بانک مرکزی ضمن تحلیل شرایط بازار ارز، ریشه نوسانات اخیر را عوامل غیر اقتصادی دانست و با بیان توصیه هایی به مخاطبان بازار ارز تاکید کرد: متاسفانه برخی سعی در تشویق مردم به رویگردانی از پول ملی و هدایت آن به بازار ارز، آن هم با ایجاد سراب کسب سود از التهابات و نوسانات بازار ارز دارند.

طی چند ماه اخیر بازار ارز دچار نوسان شده و قیمت دلار به بیش از٤٧٠٠ تومان هم رسیده است. نوسان بازار ارز در نیمه دوم سال البته اتفاق جدیدی نیست و با توجه به برخی عوامل به ویژه عوامل فصلی به طور طبیعی هر سال رخ می دهد ولی برای امسال اوضاع تا حدی متفاوت تر از سال های قبل بوده است.

در حالی کارشناسان مسایل متفاوتی در این باره مطرح می کنند که برای جست وجوی ریشه جریان اخیر و البته روال پیش روی بازار ارز، ایسنا در گفت و گویی با ولی الله سیف -رئیس کل بانک مرکزی و بالاترین مقام ارزی ایران- موضوع را مورد بررسی قرار داده که در ادامه مشروح آن آمده است.

در جریان نوسان اخیر بازار ارز تحلیل های متفاوتی درباره دلایل آن مطرح می شود. از نگاه رئیس کل بانک مرکزی دلیل این نوسانات چیست؟

واقعیت این است که نرخ ارز یک متغیر مهم و کلیدی اقتصادی است که تحت تاثیر عوامل مختلف قرار دارد. در یک نگاه میتوان گفت که نرخ ارز از یک سو تابع عوامل اقتصادی و متغیرهای بنیادین تاثیرگذار بر آن بوده و از سوی دیگر متاثر از عوامل غیراقتصادی همچون انتظارات و تحولات سیاسی است. از بعد اقتصادی، رویکرد کلی بانک مرکزی و دولت در زمینه مدیریت بازار ارز طی سالهای اخیر این بوده است که ضمن حفظ ثبات در بازار ، نرخ ارز را در راستای متغیرهای بنیادین و تاثیرگذار بر آن هدایت کند. در کنار عوامل اقتصادی باید توجه داشت که نرخ ارز از تحولات سیاسی و مقوله انتظارات نیز متاثر میشود و به همین دلیل در برخی از کشورها نظیر ایران شکلگیری انتظارت برخاسته از متغیرهای غیراقتصادی میتواند تاثیرات قابل توجهی بر روند نرخ ارز به همراه داشته باشد.

تاثیر عوامل بنیادین بر شرایط تحولات اخیر بازار ارز

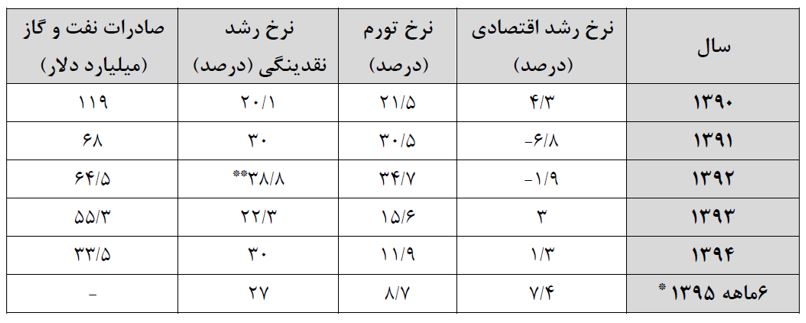

برای تحلیل مؤلفههای مؤثر بر نرخ ارز، لازم است نگاهی به وضعیت متغیرهای اقتصادی داشته باشیم و البته به سایر تحولات سیاسی و انتظاراتی نیز نگاه کنیم. نرخ تورم یکی از مهمترین مؤلفههای تاثیرگذار بر نرخ ارز است که از محدوده ۴۰ درصد در سال ۱۳۹۲ و بعد از ۲۶ سال به محدوده تک رقمی در سال ۱۳۹۵ رسید؛ ضمن این که تولید ناخالص داخلی نیز در این سال رشد دو رقمی داشت. اگرچه در سال گذشته نرخ رشد اقتصادی عمدتا تحت تاثیر تحولات بخش نفت قرار داشت، ولی نتایج اولیه در خصوص رشد اقتصادی در سال جاری نشاندهنده آن است که در سال ۱۳۹۶ رشد اقتصادی در روندی فزاینده از ٤.٤ درصد در فصل بهار به ٤.٦ درصد در فصل تابستان رسیده و در نیمه نخست سال نیز رشد اقتصادی به ٤.٥ درصد و رشد اقتصادی بدون نفت نیز به ٤.١ درصد رسیده است. بررسی اجزای تولید ناخالص داخلی در شش ماهه اول امسال نشان میدهد که ارزش افزوده تمام گروهها مثبت بوده و ارزش افزوده بخشهای کشاورزی ٤.٢ درصد، نفت ٥.٨ درصد، صنایع و معادن ٤.٥درصد و خدمات ٣.٨ درصد رشد را نشان می دهد. بنابراین وضعیت متغیرهای کلان اقتصادی تاثیرگذار بر نرخ ارز (نظیر تورم و رشد اقتصادی) در دو سال اخیر از روندی مطلوب و مناسب برخوردار بوده است. از طرف دیگر، نگاهی به روند تراز تجاری نشان میدهد که اقتصاد ایران از مازاد تراز تجاری مناسبی برخوردار بوده و درآمدهای ارزی همواره در سطح بالاتر از نیازهای وارداتی قرار دارد. به علاوه، گشایشهای قابل توجه در بحث فاینانسها که بالغ بر ۴۰ میلیارد دلار خطوط اعتباری فاینانس را شامل شده است و همچنین گسترش روابط کارگزاری بانکهای داخلی در سطح بینالملل به واسطه برجام، در مجموع چشمانداز مناسبی را برای ثبات ارزی ترسیم میکند.

تحولات مثبتی که اشاره کردم، در شرایطی ایجاد شده است که در چند سال اخیر بر خلاف روال سالهای گذشته سرکوب مالی در بازار پول که خود منشاء بسیاری از مشکلات و گرفتاریهای فعلی بانکها است وجود نداشته و با مثبت شدن نرخ سود واقعی، قدرت خرید سپردهگذاران در مقابل تورم به خوبی حفظ شده است. علاوه بر این، با گسترش بازارها و ابزارهای مالی و بازدهی مناسب آنها، زمینه مناسبی برای تنوع بخشی به کسب بازدهی مطلوب از بازارهای مالی مختلف ایجاد شده است. همچنین با توجه به خروج بخش مسکن از رکود عمیق سالهای گذشته که به تبع افزایش قابل توجه حجم معاملات و تحولات قیمتی این بخش صورت گرفته است، چشمانداز مثبتی پیشروی سرمایهگذاران در این بخش ایجاد کرده است؛ بنابراین در حال حاضر فرصتهای جذاب مناسبی به منظور سرمایهگذاری فعالان اقتصادی در بخشهای مالی و غیرمالی اقتصاد داخلی وجود دارد. واقعیت این است که مطالعات انجام شده بر اساس الگوهای مختلف اقتصادی در داخل و همچنین برآوردهای جدید کارشناسان صندوق بینالمللی پول بر این نکته تاکید دارد که سطوح اخیر نرخ ارز در بازار توسط متغیرهای بنیادین اقتصادی توجیه پذیر نیست.

دلایل افزایش نرخ ارز از زبان مدیر بانک مرکزی

در مجموع، نگاهی به روند متغیرهای اقتصادی نشان میدهد که نوسانات اخیر نرخ ارز ارتباط معنیداری با تحولات متغیرهای کلان اقتصادی ندارد. همانطور که در سال ۱۳۹۴ نیز علیرغم کاهش شدید قیمت نفت، برخلاف سایر کشورهای صادرکننده نفت، بازار ارز عمدتا به واسطه استحکام متغیرهای بنیادین اقتصاد و افق مناسب انتظاری آسیب ندید و تحت تاثیر قرار نگرفت؛ لذا علت نوسانات اخیر ارزی را باید در جای دیگری جست وجو کرد که همان مقوله روابط سیاسی و انتظارات مرتبط با آن است. واقعیت این است که آمریکا به ویژه بعد از روی کار آمدن رئیس جمهور جدید، با بهرهگیری از جایگاه خود در اقتصاد جهانی، آرامش اقتصاد ایران را نشانه گرفته و با سناریوی ایجاد التهاب تصنعی و تزریق نگرانی در ذهن فعالان داخلی و خارجی به دنبال تضعیف سرمایهگذاری در اقتصاد ایران و عدم انتفاع کشورمان از فرصتهای پسابرجام است. باید گفت که علیرغم تلاشهای مستمر در حوزه دیپلماسی توسط وزارت امور خارجه و به تبع آن گشایشهای قابل توجه ایجاد شده پس از برجام، کماکان برخی محدودیتها در روابط بانکی بینالمللی پا بر جا مانده است. علیرغم وجود استحکام بالای داخلی اقتصاد، وضعیت مثبت تراز تجاری و وجود افقهای مثبت در اقتصاد و همچنین ذخایر ارزی مطلوب، تلاش دشمن متمرکز بر این است که اقتصاد ایران در عمل نتواند به نحو مطلوبی از ظرفیتها و ذخایر خود در رفع التهابات روانی موجود بهره ببرد. ذکر این نکته ضروری است که بسیاری از این محدودیتها اصولا ارتباطی به برجام نداشته و انتساب نوسانات ارزی اخیر به ضعف برجام در حقیقت در نظر نگرفتن کلیه مولفههای تأثیرگذار بر یک تحلیل قلمداد میشود. به عنوان مثال، ممنوعیت استفاده از دلار، به تحریمهای اولیه آمریکا مربوط بوده و ارتباطی به برجام ندارد و البته قرار هم نبوده که برجام وارد حوزه تحریمهای اولیه شود. در ضمن ارتقای قوانین و مقررات در جهت مبارزه با پولشویی و تامین مالی تروریسم نیز ضروری و در دست انجام است و در این زمینه بانک مرکزی با هدف افزایش شفافیت و تسهیل در مبادلات مالی بینالمللی اقدامات مناسبی را در زمینه مقررات مربوط به پولشویی و مبارزه با تامین مالی تروریسم انجام داده است؛ لیکن کماکان انجام اقدامات تکمیلی بیشتر در زمینه تصویب قوانین مورد نظر توسط مجلس محترم شورای اسلامی ضروری است.

بنابراین، سناریوی سیاسی- روانی دشمنان در ایجاد ابهام و تردید میان سرمایهگذاران خارجی در برقراری ارتباط با اقتصاد ایران عمدتا با هدف منصرف کردن آنها از سرمایهگذاری در فرصتهای بکر و منحصر به فرد اقتصاد ایران صورت میگیرد. قاعدتا با توجه به بازدهی جذاب سرمایه گذاری در اقتصاد ما در مقایسه با سایر کشورها، تلاش آنها در ممانعت از پیشرفت اقتصاد ایران عمدتا از مسیر القای کاذب ریسک بالای سرمایهگذاری و به تبع آن بالا بردن هزینههای ورود به اقتصاد ایران انجام میشود. البته اقتصاد ما با اتکا به توان داخلی و به پشتوانه ذخایر ارزی مناسب و بهبود روند متغیرهای کلان داخلی، این تلاشها را ناکام خواهد گذاشت.

برنامه های بانک مرکزی برای فرار از چالش نوسانات بازار ارز

باید عرض کنم که پس از بحران مالی سال ۲۰۰۸ و تغییر مقررات احتیاطی در عرصه بین الملل، لازم است هم راستا با تحولات جهانی، وضعیت نماگرهای سلامت مالی و بانکی در شبکه بانکی داخلی نیز ارتقا یابد. به طور نمونه افزایش نسبت کفایت سرمایه بانکها، کاهش نسبت مطالبات غیرجاری و انطباق کامل سیستم گزارشگری مالی با استانداردهای بینالمللی موجود در این زمینه از جمله مهمترین مؤلفههای تخصصی تاثیرگذار بر گرایش بانکهای معتبر بینالمللی به ایجاد و گسترش روابط کارگزاری با بانکهای ایرانی است. امید میرود با انجام اصلاحات ساختاری در نظام بانکی به عنوان یک اولویت و ضرورت مهم در اقتصاد ایران، علاوه بر بهبود شرایط تامین مالی داخلی، نظام بانکی به عنصری چابک و پویا در زمینه مبادلات بینالمللی تبدیل شود. لذا در کنار روند مطلوب اقتصادی، اقدامات تکمیلی مثبتی نیز در دست انجام است که افق مناسبی را در جهت دسترسی به اقتصاد بینالمللی پیش روی ما قرار میدهد.

نوسانات بازار ارز ریشه در مسایل اقتصادی و بنیادی ندارد و بیشتر متاثر از جنبههای روانی و انتظاری است.

همانطور که اشاره شد، راهبرد اقتصادی بانک مرکزی و دولت در مدیریت بازار ارز، هدایت نرخ ارز متناسب با وضعیت اقتصادی است. متاسفانه بعضا ملاحظه میشود که برخی از افراد و رسانه ها با ارایه تحلیلهای بیپایه و ناقص، به طور مستمر و ناخواسته بر کوره التهابات ارزی میدمند و با القای بالاتر بودن نرخ تعادلی ارز از نرخ کنونی، سعی در تشویق مردم به رویگردانی از پول ملی و هدایت آن به بازار ارز با ایجاد سراب کسب سود از این التهابات دارند. باید به این نکته دقت کرد که این مسیر دقیقا همان سناریویی است که رسانههای خارجی معاند و دشمنان کشور دنبال میکنند.

هموطنان بدانند زمانی که بازارهای سرمایهگذاری داخلی در ایران همگی جذاب بوده و سرمایه گذاری در آنها علاوه بر سود مثبت واقعی، رشد و شکوفایی اقتصادی را به دنبال خواهد داشت، اینگونه تلاطمات ارزی و سفتهبازی باعث ورود سرمایه به بازار پر ریسکی میشود که در نهایت کلیّت اقتصاد و مردم در آن بازنده خواهند بود؛ چرا که ثمره این کار عدم پشتیبانی از اقتصاد داخلی، ایجاد فضای نااطمینانی، تضعیف سرمایهگذاری و تولید و همچنین غلبه فعالیتهای دلالی بر کار و تلاش سازنده و مولد در اقتصاد است. البته این به معنی غفلت بانک مرکزی از انجام اقدامات لازم در این زمینه نبوده و ما نیز با بهرهگیری از همه توان خویش در استمرار سیاستهای اصولی و منطبق با منطق اقتصادی گام بر خواهیم داشت و به جدیت از دستاوردهای اقتصادی دولت حفاظت خواهیم کرد؛ به نحوی که استحکام اقتصاد ایران در میانمدت و بلندمدت با این نوسانات ناپایدار خدشهدار نشود.

از اصحاب رسانه، کارشناسان و دانشگاهیان نیز دعوت میکنم ضمن ارایه تحلیلهای واقعبینانه و نقدهای منصفانه، از ایجاد التهاب و نگرانی بیمورد در اذهان عمومی جلوگیری کرده و ضمن ترسیم فضای نقد منصفانه، به عنوان یک ایرانی پشتیبانی از استحکام اقتصاد داخلی و صیانت از ثبات اقتصادی را وظیفه خود دانسته و با هدایت صحیح افکار عمومی در جهت حمایت از اقتصاد ملی گام بردارند.

تاکید میکنم دولت و بانک مرکزی با پایبندی به اصل لزوم هدایت اقتصاد در مسیر صحیح خود، با تمامی قوا در جهت رفع نگرانیهای ایجاد شده و صیانت از ثبات آرامش اقتصاد که متعلق به آحاد ملت است، اقدام خواهد کرد.

بازاریها معتقدند که اظهارات اخیر رئیس جمهور آمریکا درباره برجام و ایران علت اصلی گران شدن یکباره دلار در بازار است، در مقابل کارشناسان اقتصادی میگویند علاوه بر مشاجرههای لفظی ایران و آمریکا، سیاست گذاریهای پولی هم یکی از دلایل اصلی گران شدن قیمت دلار است.

زمانی که قصد مقایسه دو ارز وجود دارد باید به نرخ تورم این دو ارز هم توجه کرد، مثلا برای مقایسه ریال و دلار باید به قیاس تورمهای این دو ارز هم پرداخت.

تورم حوزه دلار حدود 2 درصد و تورم حوزه ریال حدود 10 درصد است. مابهالتفاوت این دو تورم، کاهش ارزش پول ملی را نشان میدهد. با فرض تورم این دو ارز با یک محاسبه ساده به این نتیجه میرسیم که از سال 92 تا کنون ارزش ریال باید 50 درصد تضعیف میشده است.

پنج راهکار ثباتسازی بازار ارز

کنترل انتظارات در بازار

تجربه کشورهای شرق آسیا نشان میدهد وقتی نشانههای افزایش قیمت ارز در این کشور آشکار میشد، نخستین کاری که بانک مرکزی در این کشورها انجام میداد این بود که از ذخایر ارزی خود برای کنترل بازار استفاده میکردند. این رویه تا زمانی که انتظارات تورمی در قیمت ارز قابل کنترل بود، کارآیی داشت، اما هنگامی که مشکل حاد میشد و تقاضای ارز در کشور افزایش مییافت، این پدیده مجددا باعث افزایش قیمت ارز در بازار میشد و یک بحران جدید را ایجاد میکرد؛ بنابراین بازارساز باید، علاوه بر اینکه به شکل فیزیکی بازار را کنترل کند، باید سازوکاری را ایجاد کند که بتواند انتظارات قیمت در بازار را کنترل کنند. تجربه کشورهای جنوب شرق آسیا در مقابله با بحران ارزی نشان میدهد که این کشورها توانستند با کنترل انتظارات جامعه، به شکل منطقی از تغییرات لحظهای قیمت ارز جلوگیری کنند. همچنین تعیین یک نرخ مبنای ارز قابل کنترل، بههمراه پیشبینی منابع کافی برای دفاع از نرخ ارز و استفاده از فروش اوراق قرضه باعث شد تا انتظارات مردم کنترل شده و از بحران ارزی جلوگیری شود.

ایجاد اعتماد عمومی

مدیریت مناسب در شرایط بحران منوط به نقش بانک مرکزی در بازار ارزی و همچنین بازار پولی است. این مهم گویای ضرورتهای برخورداری بانک مرکزی از اعتبار لازم برای انجام وظایف خود است. باید توجه کرد، اولویت اصلی در جریان بحران، ایجاد اعتماد عمومی پیرامون حل سریع مشکلات با اتخاذ تدبیر لازم باشد. در این خصوص، باید بر اهمیت افزایش چابکی و هماهنگی در تصمیمگیری سیاستی در بالاترین سطح ممکن، اجرای مدیریت انحصاری اقتصاد، حفظ اعتبار و بهرهگیری از همکاری میان نهادهای بینالمللی در دوران بحران استفاده کرد.

منعطف کردن نرخهای سود بانکی

بررسیها نشان میدهد کنترل نرخهای سود در زمان بروز بحران ارزی این بحران را تشدید میکند. بنابراین باید راه حلی مناسب برای انعطافپذیری نرخهای کوتاهمدت سود بانکی پیش بینی کرد. تجربه مکزیک در بحران سال ۱۹۹۴ نشان میدهد که این سیاست یکی از راهکارهای موثر برای کنترل نوسان بازار ارز بوده است. در زمان بحرانهای ارزی معمولا افزایش نرخ بهره سبب میشود از شدت افزایش خروج سرمایه و تبدیل داراییها از پول ملی به ارز و داراییهای فیزیکی کاسته شود. اما در سالهای گذشته شورای پول و اعتبار به شکل بخشنامهای نرخهای سود بانکی را به شکل یکسان در تمام بانکها کاهش داده است. در مکزیک برای مقابله با بحران، نرخهای کوتاه مدت سود بانکی، از طریق نیروهای بازار تعیین میشده است.

هدفگذاری تورمی

یکی دیگر از راهکارهای موثر که البته باید در بلندمدت از سوی سیاستگذار صورت گیرد، هدفگذاری تورمی است. نتایج یک پژوهش با عنوان «طراحی الگوی نظری تعیین حد بهینه مداخله در بازار ارز ایران» نشان میدهد که هدفگذاری تورم میتواند در تحریک سطح تولید و ثبات نرخ ارز موثر واقع شود. این روند باعث میشود انتظارات تورمی به مرور با هدفگذاری منطبق شود، در نتیجه قدرت بانک مرکزی برای کنترل قیمت ها، به خصوص در بازار ارز افزایش یابد. در صورت کنترل نرخ تورم، تعدیل نرخ ارز به اندازه تورم داخل و خارج نیز با نوسان کمتری صورت میگیرد.

تعدیل نرخ متناسب با تورم

اگرچه نظام ارزی در ایران بهطور رسمی، شناور مدیریت شده است، اما در عمل گونهای از نظام ارزی ثابت در یک دامنه محدود از سوی بانک مرکزی به اجرا درآمده که معمولا با نرخ تورم تعدیل نمیشود. بررسیها نشان میدهد عدم تناسب نرخ ارز با شرایط واقعی اقتصاد در دوران بحران ارزی میتواند مشکلساز شود. قانون نظام ارزی کشور، شناور مدیریت شده تعیین شده است. در نظام ارزی شناور مدیریت شده در وهله نخست باید نرخهای ارز شناور بوده و نرخ ارز نمیتواند لنگر اسمی سیاست پولی باشد و همچنین مدیریت بانک مرکزی نیز باید در شرایط بحرانی باشد. مطالعات نشان میدهد در کشورهای نفتی تمایل زیادی به حفظ ارزش پول ملی در برابر دلار وجود دارد.

در تحقیقی که در سال ۲۰۰۷ صورت گرفت، نشان داده شد که افزایش ۱۰۰ درصدی در قیمتهای حقیقی نفت، موجب میشود که نرخ حقیقی دلار بر حسب پول ملی کشورهای صادرکننده نفت ۵۰ درصد کاهش یابد. در کشورهایی که نرخ ارز ثابت دارند یا اینکه نرخهای ارز به میزان زیادی کنترل میشود، این تعدیل از طریق افزایش قیمتهای داخلی (تورم) نمایان میشود، اما تعدیل از طریق تورم هزینههای زیادی را برای اقتصاد به همراه خواهد داشت. در واقع الزام مهم نظامهای شناور، جایگزینی لنگر نرخ ارز با یک چارچوب هدفگذاری تورمی است. این موضوع نیازمند اصلاحاتی نهادی در ساختار ارتباط بین دولت و بانک مرکزی است که بر اساس آن بانک مرکزی مسوولیت و اختیار لازم برای کنترل نرخ تورم را داشته است. در این صورت میتوان انتظار داشت سیاست ارزی با سیاست پولی هماهنگی لازم را داشته باشد.

روشهای روسیه برای مهار قیمت دلار

بررسیها نشان میدهد روسیه در انتهای سال ۲۰۱۴ بهدلیل عواملی نظیر کاهش ناگهانی بهای نفت، تحریمهای غربی و بحران اوکراین با نوسان پول ملی در مقابل ارزهای خارجی روبهرو شد؛ اما توانست با بهکارگیری سیاستهای مناسب از این بحران عبور کند. تجربهای که با توجه به شباهتهای اقتصادی روسیه با ایران، میتواند مورد توجه سیاستگذاران داخلی قرار بگیرد. گام نخست، برای عبور از این نوسانات، تزریق ارزی توسط بانک مرکزی روسیه بود. این سیاست در کوتاهمدت باعث شد بخش قابلتوجهی از ذخایر ارزی برای کنترل نوسان استفاده شود؛ اما در نهایت نتوانست راهحل بنیادی برای کنترل نوسانات ارزی باشد. گام دوم بانک مرکزی روسیه، افزایش قابل توجه نرخ بهره به بیش از دو برابر بود؛ سیاستی که یکی از اهرمهای اصلی برای کنترل انتظارات تورمی در آن مقطع بهحساب میآمد. گام سوم را میتوان شناورسازی نرخ ارز پس از مهار نوسانات دانست. در حالی که پیش از نوسانات، ارزش روبل در مقابل دلار در یک بازه تثبیت شده بود، سیاست شناورسازی ارزی روسیه کمک کرد که امکان تغییرات نرخ ارز با توجه به شرایط واقعی اقتصاد روسیه فراهم شود. مجموعه این سیاستها باعث شد بانک مرکزی روسیه در مواجهه با بحران عملکرد موفقیتآمیزی داشته باشد.

در روزهای گذشته، نوسان بازار ارز به یکی از چالشهای مهم اقتصاد کشور تبدیل شده است. بررسی تجارب دیگر کشورها نشان میدهد که این نوسان ارزی تنها مختص ایران نیست و کشورهای دیگر توانستهاند با بهرهگیری از سیاستهای پولی مناسب، این نوسان را کنترل کنند. یکی از این کشورها، روسیه است که از نظر ساختار اقتصادی شباهت زیادی به ایران دارد. نیمی از درآمدهای بودجه روسیه از منابع حاصل از فروش نفت و محصولات نفتی حاصل میشود، در نتیجه شوک نفتی در سال ۲۰۱۴ باعث شد که تقاضا برای خرید ارزهای خارجی مانند دلار در این کشور، رشد کند و نوسانات روبل افزایش یافت. بانک مرکزی روسیه سه گام، برای کنترل نوسان ارزی روسیه برداشت: در گام نخست اقدام به تزریق دلار از منابع ارزی کرد، به نحوی که در بین سالهای ۲۰۱۴ و ۲۰۱۵، برای کنترل نوسانات ارزی و حمایت از شرکتها و بانکها حدود ۱۲۰ میلیارد دلار از منابع ارزی خود را تخصیص داد. اما بانک مرکزی این کشور دریافت که این سیاست نمیتواند تقاضای بالای بازار را کنترل کند. در گام دوم، بانک مرکزی روسیه نرخ بهره این کشور را تا دو برابر افزایش داد و در گام سوم اقدام به شناورسازی نرخ ارز کرد. این دو گام آخر که با خوش فکری رئیس کل بانک مرکزی روسیه صورت گرفت، توانست راهکاری مناسب برای بحران ارزی و در مقیاس بزرگتر بحران اقتصادی روسیه فراهم آورد. اقداماتی که باعث شده بسیاری از کارشناسان و اقتصاددانان اقدامات بانک مرکزی این کشور را در مواجهه با بحران ارزی تحسین کنند.

سکانس نخست: شروع بحران ارزی

بهای نفت، در نیمه نخست سال ۲۰۱۴، کاهش قابل توجهی یافت و بسیاری از کشورهای صادرکننده نفت را با مشکل روبهرو کرد. یکی از این کشورها، روسیه بود که بخش قابل توجهی از درآمدهای خود را از طریق فروش نفت تامین میکند. این روند باعث شد که نرخ روبل در دسامبر سال ۲۰۱۴ به شدت تضعیف شود و طی یک هفته یک سوم ارزش خود را از دست بدهد. همچنین افت ۶۰ دلاری در قیمت نفت باعث شد که درآمدهای ارزی این کشور کاهش یابد، از سوی دیگر بانکهای روسی و فعالان اقتصادی این کشور نیاز به ارزهای خارجی داشتند تا بدهیهای خود را با طرفهای خارجی تصفیه کنند. اگرچه چالش افت درآمدهای نفتی اقتصاد ایران را نیز تحت تاثیر قرار داده، اما این مشکل روسیه در شرایط کنونی به دلیل پایین بودن بدهیهای خارجی بانکها ودولت ایران، در داخل وجود ندارد یا حداقل کمتر است. اما «بحران نفتی و تصفیه بدهی» تنها مشکل روسیه در آن زمان نبود و تحریمهای غربی به دلیل بحران اوکراین باعث شده بود که نقل و انتقال منابع مالی این کشور نیز با مشکل روبهرو شود. بنابراین این موارد نشان میدهد که وضعیت روسیه در آن زمان، حتی نسبت به شرایط کنونی ایران نیز بدتر بوده، زیرا در شرایط کنونی لغو تحریمها بهواسطه برجام باعث شده که دولت و بانک مرکزی بتواند به منابع ارزی دسترسی داشته باشد. مجموع این شرایط باعث شد که ارزش دلار به روبل در آخرین ماه ۲۰۱۴ از سطح ۴۸ به حدود ۷۰ در اولین ماه سال ۲۰۱۵ برسد. بر اساس آمارها میزان بدهی روسیه در سه ماه آخر سال ۲۰۱۴ به بیش از ۶۰ میلیارد دلار رسیده است که حدود ۱۵ درصد تولید ناخالص داخلی در سه ماه چهارم این سال است.

بسیاری از کارشناسان در این موقع پیش بینی کردند که اقتصاد روسیه با ورشکستگی روبهرو خواهد شد و روند صعودی نرخ ارز در این کشور تداوم خواهد داشت. در این شرایط شرکت رز نفت که تحت کنترل دولتی قرار داشت، وظیفه پرداخت ۱۴ میلیارد دلار از بدهیهای خارجی را بر عهده گرفت، اما به اندازه کافی ذخایر ارزی نداشت و بانک مرکزی مجبور شد که یک طرح تامین مالی، برای حمایت از این شرکت داشته باشد، تا اعتماد بازار را تحت تاثیر قرار دهد. مشکل دیگر این بود که کاهش شدید ارزش روبل موجب شد که خانوارها به سمت بانکها هجوم ببرند. سپرده گذاران، تمایل داشتند که روبل را به ارزهای خارجی تبدیل کنند تاسرمایه خود را حفظ کنند. مطابق آمارها تنها در سه ماه به میزان ۵/ ۲۲میلیارد دلار توسط خانوارها خریداری شد. همچنین وجود برخی محدودیتها در بازار، باعث شد که بخش قابل توجهی از این منابع در خانه نگهداری شود.

بررسیها نشان میدهد درآمدهای نفتی حدود ۵۲ درصد از بودجه دولتی روسیه را تشکیل میدهد، بنابراین وقتی که قیمت نفتدر اواخر سال ۲۰۱۴ کاهش یافت، رشد اقتصادی نیز بسیار تحت تاثیر قرار گرفت. وزارت دارایی روسیه برآورد کرد که درآمدهای بودجه در سال بعد ۲۰ درصد افت میکند، از سوی دیگر، برخی از بانکهای روسیه از نظر شاخصهای سلامت بانکی، در وضعیت مناسبی قرار نداشتند و بانک مرکزی باید سیاست اصلاح بانکها را پیش میبرد، از این جهت به نظر میرسد که چالشهای مشابهی در اقتصاد ایران و روسیه وجود داشته است.

سکانس دوم: تزریق نرخ ارز

این شرایط بحرانی در حالی آغاز شد که الویرانا بیولینارئیس کل بانک مرکزی روسیه، از سال ۲۰۱۳ کار خود را شروع کرده بود. او دومین زنی بود که ریاست بانک مرکزی روسیه را بر عهده میگرفت، اما مجموع اقداماتی که در نیم دهه اخیر در حوزه سیاستهای پولی انجام داده، باعث شده که یورومانی در سال ۲۰۱۷ او را بهعنوان بهترین بانکدار مرکزی دنیا معرفی کند. رئیس کل بانک مرکزی که عاشق اپراست و شعرهای فرانسوی را از حفظ میخواند، نشان داد که درسهای اقتصاد را نیز به خوبی یاد گرفته است. او که در دوران ریاست خود از حمایت کامل پوتین برخوردار بود، در سالهای ابتدایی فعالیتش با بحران کاهش درآمد نفت و افت ارزش روبل مواجه شد. مانند بسیاری از بانکهای مرکزی، در زمان شروع بحران، سیاست نخست و فوری، تزریق ارز خارجی در مقابل تقاضای بالا بود. سیاستی که بعدها خود نیز به شکل تلویحی آن را نادرست و شتابزده دانست. این سیاست باعث شد طی سالهای ۲۰۱۴ تا اوایل ۲۰۱۵، حدود ۱۲۵ میلیارد دلار از ذخایر خارجی بانک مرکزی روسیه صرف کنترل نوسانات بازار ارز شود. در زمان نوسان ارزی تنها در دو هفته حدود ۵/ ۱۲ میلیارد دلاراز سوی بانک مرکزی تزریق صورت گرفت. اما هر چه قدر که عرضه دلار افزایش مییافت، تقاضا نیز برای ارز وجود داشت و این رویه باعث نشد که نوسانات قیمتی در بازار ارز این کشور کنترل شود و عطش بازار فروکش کند. میزان ذخایر خارجی روسیه در ژانویه سال ۲۰۱۴ معادل ۴۷۴ میلیارد دلار بود که این رقم در ژانویه ۲۰۱۵ به رقم ۳۳۹ میلیارد دلار رسید. سیاستمداران بانک مرکزی روسیه دریافتند که سیاست تزریق ارزی به تنهایی نمیتواند موجب تغییر وضعیت در نرخ برابری دلار در مقابل روبل شود. از این رو در گامهای بعدی دو سیاست مهم را اجرایی کردند، دو سیاستی که در واقع بازار را غافلگیر کرد.

سکانس سوم: نرخ بهره و سیستم شناور

رئیس کل بانک مرکزی روسیه دو اقدام مهم در سیاستهای پولی و سیاستهای ارزی انجام داد. سیاست نخست بهرهگیری از نرخ بهره بود. او در کوتاه مدت نرخ بهره را دو برابر کرد و تا سطح ۵/ ۱۷ درصد بالا برد. افزایش نرخ بهره، کمک قابل توجهی به تغییر روند انتظارات تورمی کرد، روندی که البته با توجه به شرایط اقتصادی در سالهای بعد نیز تعدیل شد و به سطح ۵/ ۷ درصد کاهش یافت. نکته قابل توجه، اظهار نظر نابیولینا درخصوص نرخ بهره است. رئیس کل بانک مرکزی روسیه رمز پیروزی خود در کنترل بازار را وجود اعتماد عمومی به سیاستهای پولی میداند و میگوید: نرخ بهره به این دلیل بالا نبود که ما این نرخ را به شکل دلخواه بالا نگه داشته ایم، بلکه به این دلیل بود که ما بر پایین نگه داشتن نرخ تورم تاکید داشتیم و در واقع این نرخ تورم پایین است که به پیشرفت اقتصاد روسیه کمک میکند. در واقع نابیولینا این گفته را که نرخ بهره پایین به رشد اقتصادی کمک میکند، تایید نمیکند، بلکه معتقد است کاهش نرخ بهره به تنهایی نمیتواند تضمینکننده رونق اقتصادی برای روسیه باشد. به نظر او، عوامل موثر بر رشد اقتصادی نسبت به گذشته تغییر کرده است و صرف نظر از اینکه سیاست پولی چگونه است، نیاز به یک تغییر ساختار برای افزایش بهره وری است، تا بتوان از آن برای بهبود رشد اقتصادی کمک گرفت.بررسیها نشان میدهد که قیمت هر دلار در ابتدای آگوست سال ۲۰۱۴ برابر ۳۵ روبل بود؛ اما بحران ارزی باعث شد که بهای هر دلار در ۱۶ دسامبر سال ۲۰۱۴ به حدود ۶۸ روبل برسد. در این زمان تزریق دلار نیز باعث نشد که این نرخ روند نزولی را طی کند و در واقع نوسانات این نرخ کنترل شود. نرخ بهره روسیه در ۱۶دسامبر به ۱۷ درصد افزایش یافت و بررسیها نشان میدهد که پس از این تاریخ، روند نزولی نرخ برابری دلار به روبل استارت خورد، در واقع نقطه عزیمت کاهش نوسانات دلار نرخ بهره بانکی بوده است.

اقدام دیگر آنکه به فاصله کوتاهی نسبت به اقدام اول صورت گرفت، شناورسازی نرخ ارز بود. به بیان دیگر، حتی پس از کنترل نوسانات نرخ ارز نیز بانک مرکزی اصرار نداشت که ارزش روبل در مقابل دلار تقویت شود. به نحوی که پس از کاهش نرخ برابری روبل در مقابل دلار تا رقم ۴۶ این رقم در ابتدای سال ۲۰۱۶ حتی تا سطح ۸۵ نیز بالا رفت، این در حالی بود که پیش از شناورسازی ارزی، عموما نرخ دلار در مقابل روبل، در یک سیستم ثابت حول یک رقم مشخص (۳۰ تا ۳۵ واحد) نوسان میکرد. رئیس کل بانک مرکزی در این خصوص توضیح میدهد: «هنگامی که ما دریافتیم. قیمتهای نفت برای بلندمدت کاهش یافته، ما نرخ ارز را به یک نرخ شناور و آزاد تغییر دادیم.» با این اقدام حتی تحولات سالهای بعد در اقتصاد روسیه و نوسان در قیمت نفت نیز باعث نشد که رفتار هیجانی به بازار ارز بازگردد. البته نکته قابل توجه این است که بانک مرکزی روسیه در کنار این سیاستها، اصلاحات سیستم بانکی را نیز با سرعت قابل توجهی عملی کرد، از روی کار آمدن نابیولینا بیش از ۳۴۰ بانک تعطیل شدند و در بیش از ۳۵ بانک دیگر عملیات احیا و نجات از ورشکستگی اجرا شد.

سکانس چهارم: سیاست مناسب برای رشد اقتصادی

بانک مرکزی در سه سال اخیر، پس از موفقیت در کاهش نرخ تورم و متناسب با فضای کشور توانسته نرخ بهره را نیز کاهش دهد. این موضوع نشان میدهد بهرهگیری از سیاست پولی مناسب در شرایط بحرانی، توانسته ثبات را به اقتصاد این کشور بازگرداند. ولادیمیر پوتین، اقدامات رئیس کل بانک مرکزی روسیه را در این خصوص تحسین برانگیز دانست و این موضوع باعث شد قدرت نابیولینا در مقابل منتقدان خود افزایش یابد. حال این بانوی قدرتمند، هواشناسی مناسب سیاست پولی را نکته کلیدی در مدیریت بحران میداند. او تاکید میکند که باید در مقابل بحران انعطافپذیر و هوشیار بود و عدم انعطافپذیری و تکراری رویکردهای اشتباه باعث میشود که عملا دستهای خود را در مقابل بحران بالا ببرید.

در حال حاضر وزارت خزانه داری روسیه اعلام کرده قصد دارد در سال آینده ذخایر ارزی را برای کاهش نوسانات روبل افزایش دهد. وزارت خزانهداری قصد دارد با تنظیم یک قانون در بودجه ذخایر ارزی را پر کرده، تا این اطمینان را برای داشتن قدرت کنترل نوسان روبل به جامعه بدهند. از سوی دیگر، بانک مرکزی روسیه نیز به تازگی اعلام کرده که نرخ تورم به کمتر از ۲/ ۲ درصد در ژانویه سال جاری رسیده که این رقم کمتر از مقدار هدفگذاری شده یعنی ۴ درصد است. این موضوع باعث شده بانک مرکزی روسیه در جمعه گذشته نرخ بهره را از سطح ۱۰ درصد به ۵/ ۷ درصد کاهش دهد. این کاهش باعث میشود که هزینههای تامین مالی در اقتصاد کاهش یابد. اگر چه این سیاستها در جهت بهبود رشد اقتصادی، صورت گرفته است، اما بانک مرکزی تاکید میکند که در کنار این موضوع باید سیاستهای مناسب برای افزایش بهره وری در روسیه نیز فعال شود.

در پایان و بر اساس گزارش کارشناسی مرکز پژوهش های مجلس، به نظر می رسد که سیاست مناسب در جهت جلوگیری از نوسانات بازار ارز، حفظ ثبات نرخ حقیقی ارز باشد. همچنین افزایش شفافيت بازار ارز و كاهش تقاضاي ارز كاغذی، از طریق آزادسازی نرخ ارز و ایجاد نهادهایی مانند بورس ارز و اجرای پيمانهای پولی نيز ازجمله راهکارهایی است كه باید در دستور كار دولت، بانك مركزی و سازمان بورس اوراق بهادار قرار گيرد، زیرا سبب خواهد شد كارآفرینان از طریق مبادله ابزارهای مشتقه مبتني بر ارز خارجي ریسک ارزی را در فعالیت های خود مدیریت كنند.

نظر شما